2020-04-0709:44

來源: 冷凍食品網 發布者:編輯

疫情之下,速凍魚丸、速凍魚豆腐、速凍水餃、速凍手抓餅等食品,憑借其“超長待機”的特性成功出圈,在商超搶購名單中占據了一席之地。

與此同時,安井食品和三全食品也受到了資本市場青睞,一路都在穩穩地創新高,即使是在今年不利的市場環境下,也一樣表現出色。

△圖片來源:wind

縱觀行業格局,速凍食品兩大龍頭三全VS安井,在打法上有哪些不同?誰才是速凍王者?從火鍋配角到商場明星,速凍食品這些年都經歷了什么?如今行業還存在哪些不足之處?未來發展趨勢會如何?

帶著以上問題,我們一起來深入分析下!

1

從火鍋配角到飛馳人生

受疫情影響,消費者“在家做飯”熱情高漲,方便、快捷的速凍食品成了越來越多人的選擇,一時間需求猛增。

據電商大數據服務機構ECdataway數據顯示,今年1月24日到2月20日期間,天貓平臺上的海鮮丸類總銷量同比增1675%,水餃、餛燉類總銷量同比增78%,即食火鍋總銷量同比增144%,肉制品總銷量同比增264%。

事實上,在過去很長一段時間里,由于受到偏見待遇,速凍食品在國內的發展一直比較緩慢。直到各式火鍋連鎖店的橫空出世,才迎來了不一樣的飛馳人生。

2000年以后,以呷哺呷哺、海底撈為代表的火鍋連鎖,迅速占領了各大城市的大街小巷,暴力收割年輕人的外食市場。

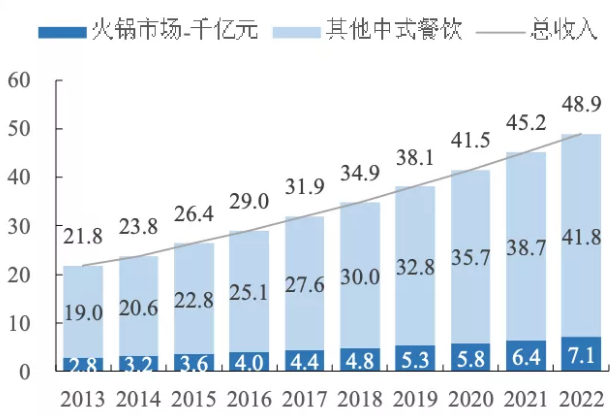

▼ 以火鍋為代表的中式餐飲市場快速增長

△數據來源:海底撈公告,國泰君安證券研究

跟著火鍋店一起走上快車道的,還有它背后的供應鏈兄弟們——冷凍食材和火鍋底料。

▼ 火鍋作為高標準化餐飲

增速快于其他中式餐飲

![1586224052472866.png 2NF5OJI$5~IS]2YNHO5F7GB.png](/uploadfile/2020/04/07/1586224052472866.png)

△數據來源:海底撈公告,國泰君安證券研究

在海底撈打造出極為成功的供應鏈體系之后,眾多新式快餐連鎖也加入到集中采購的行列中來——西貝莜面、九毛九、永和大王......這些餐飲企業無一不在加速上游食材供應商的規模化發展。

▼ 下游餐飲行業的規模化、標準化

帶動上游供應鏈格局

![1586224088710936.png XBHML]2TUVES}QI4[QCFLYF.png](/uploadfile/2020/04/07/1586224088710936.png)

△數據來源:國泰君安證券研究

我們認為,餐飲行業連鎖化和標準化的趨勢,有望帶動上游格局出現若干家大型供應商公司。而速凍行業,將成為最為受益的子行業之一。

2

速凍市場規模大

但格局散、附加值低是硬傷

速凍企業并非沒有硬傷。

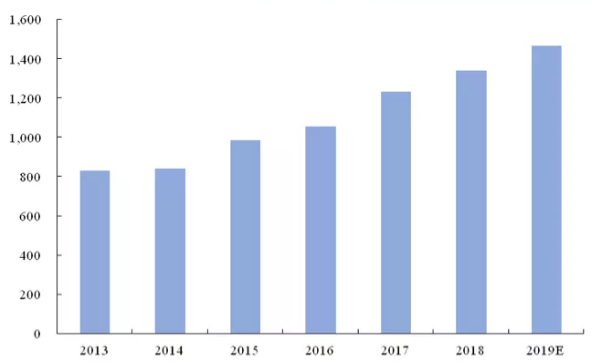

截至2019年,中國速凍市場規模為1467億元,在過去六年中,行業年復合增長率在10%,但格局仍然分散。

▼ 速凍食品市場規模巨大

△數據來源:歐睿數據庫,國泰君安證券研究

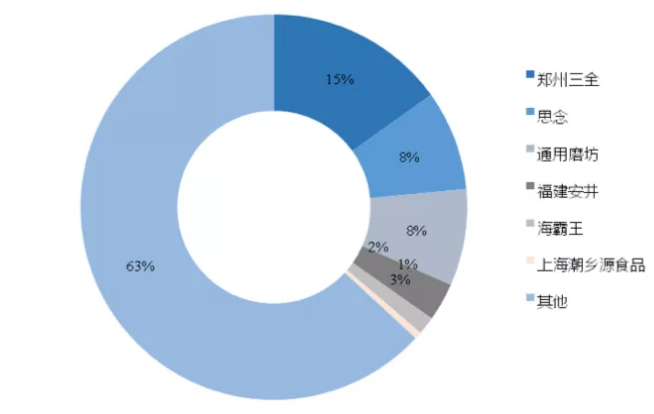

在2C端,行業CR3的集中度僅為31%。其中三全食品在2018年鞏固了行業領先地位,占到市場銷售額的15%份額,思念食品、灣仔碼頭均占8%。

▼ 速凍食品市場集中度分散

△數據來源:歐睿數據庫,國泰君安證券研究

2B端的情況實際上更加分散,尤其長尾小B客戶非常分散,更多是區域性的作坊企業覆蓋。雖然安井憑借其特色的速凍火鍋料制品,在這個行業里份額穩步增長,但行業集中度仍有待提升。

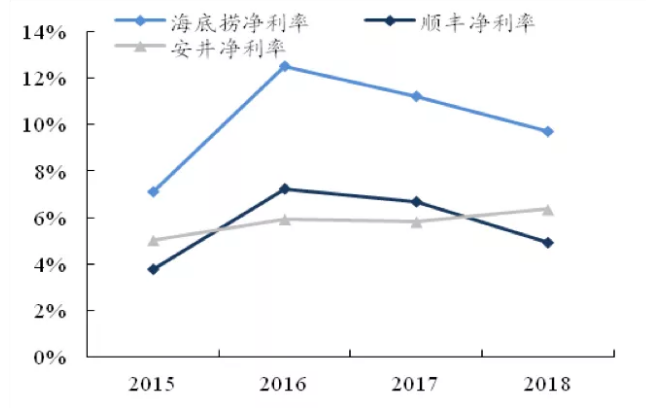

如果我們把火鍋產業鏈的上游企業(安井食品)、中游運輸(順豐控股)和下游餐飲企業(海底撈)放在一起做比較,就會發現速凍行業的一個明顯特點——行業附加值偏低。

1、速凍行業的ROE(凈資產收益率)回報不如下游餐飲企業。

依靠較好的管理水平,安井和順豐都有雙位數以上的ROE回報,但下游海底撈的ROE超出了前兩者的一倍有余,達到了34%,顯示出下游餐飲企業的盈利能力更強。

ROE的差距來源之一,在于凈利率水平差距。從凈利率水平來看,海底撈的凈利率水平明顯高于順豐與安井,這得益于下游連鎖餐飲企業較高的品牌溢價。

▼ 下游餐飲企業的凈利率水平更高

△數據來源:公司年報,國泰君安證券研究

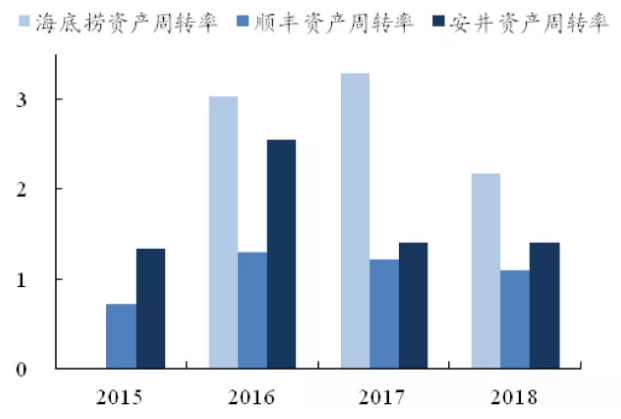

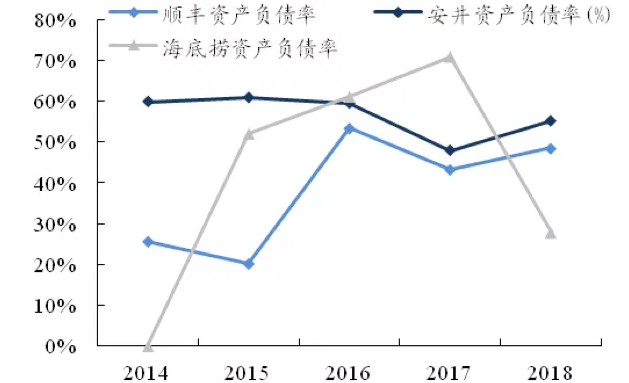

2、速凍行業是典型的重資產行業:資產周轉率低,經營杠桿高。

產業鏈中上游的擴張更依賴于資產負債表的擴張,需要更高的經營杠桿,必須保持較高的資產負債水平。而下游餐飲企業的現金流結構更好,資產負債表的擴張彈性較大。

▼ 海底撈、順豐、安井

都有較高的資產周轉

△數據來源:公司年報,國泰君安證券研究

▼ 中上游的擴張難度大

因而資產負債率水平較高

△數據來源:公司年報,國泰君安證券研究

因此,相對于下游餐飲,速凍食品行業如果要做強做大,重點應當放在規模擴張、運營效率和成本控制之上。

3

三全PK安井

誰才是速凍王者?

那么,對于這幾點來說,哪家速凍食品企業做得更好呢?

接下來,我們以速凍食品兩大龍頭——C端滲透率較高的三全和B端滲透率較高的安井,分析其不同的打法。

▼ 三全和安井的不同打法

![1586224258154883.png ~12]]TP%LVDI_FU@WPOA[E8.png](/uploadfile/2020/04/07/1586224258154883.png)

△數據來源:國泰君安證券研究

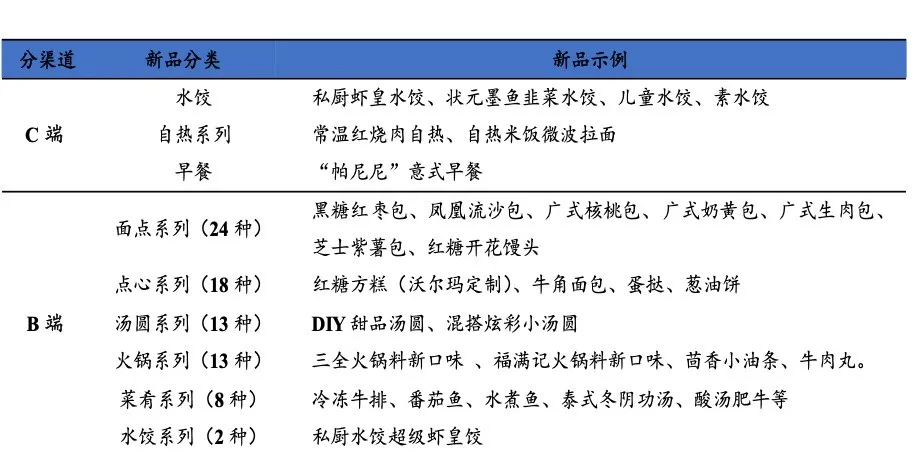

1、產品端:雖然主推產品不同,但都在向對方的領域滲透。

米面龍頭三全食品是以湯圓、餃子、粽子以及面點等速凍制品起家。

2018年,三全的湯圓、水餃和面點分別占主營業務收入的29%,35%和31%,合計占主營業務收入的95%。

在不斷推出私廚超級蝦皇水餃、狀元墨魚韭菜水餃等面向C端的高端單品同時,三全也在積極拓展B端餐飲和便利店等增速較快的新渠道,布局短保鮮食品類。

▼ 三全品類在C端及B端逐漸豐富

△數據來源:公司年報,國泰君安證券研究

2019年12月18日,三全宣布牽手日本便利店巨頭711,為其提供鮮食系列產品,進一步打通了B端和C端的快速通道。

不過另一邊,速凍火鍋食料龍頭安井也動作不斷,不斷上線米面產品。

▼ 安井品類在C端及B端逐漸豐富

△數據來源:公司年報,國泰君安證券研究

2018年,安井的產品結構中,速凍火鍋料制品占比64.9%,速凍面米制品25.8%,速凍菜肴制品為9.3%。

而在火鍋料研發端,公司迎合行業食材高端化趨勢,推出“丸之尊”和“三大丸”,進行差異化競爭。

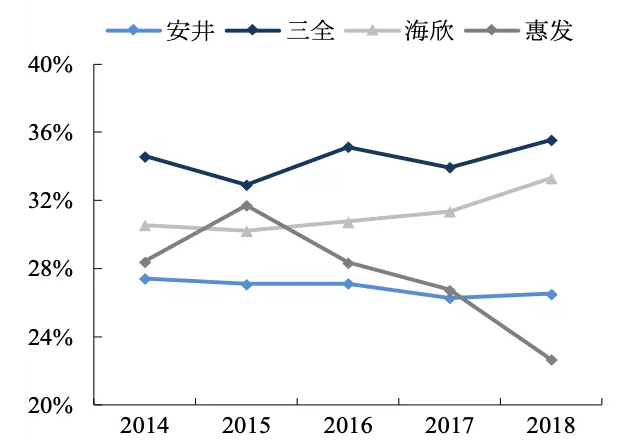

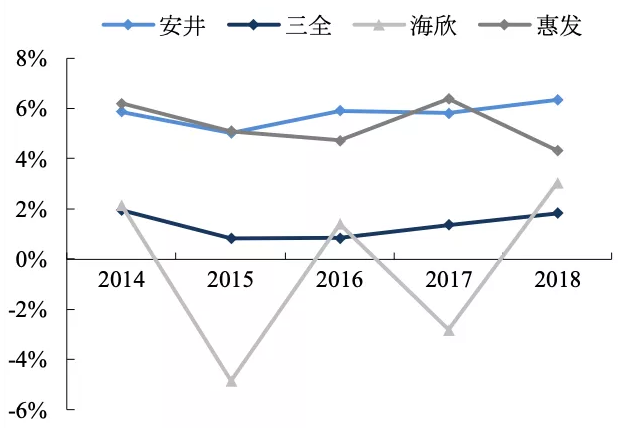

2、財務指標:三全毛利率高,安井凈利潤高。

整體來看,三全毛利率穩步提高,2018年達到35.5%,相比之下,安井的毛利率稍低,穩定在26%左右。

背后主要原因在于C端用戶可以獲取更大的銷售溢價,而B端用戶更重視性價比。

▼ 面向2C的三全毛利率水平較高

△數據來源:公司年報,國泰君安證券研究

▼ 2B業務為主的安井凈利率水平較高

△數據來源:公司年報,國泰君安證券研究

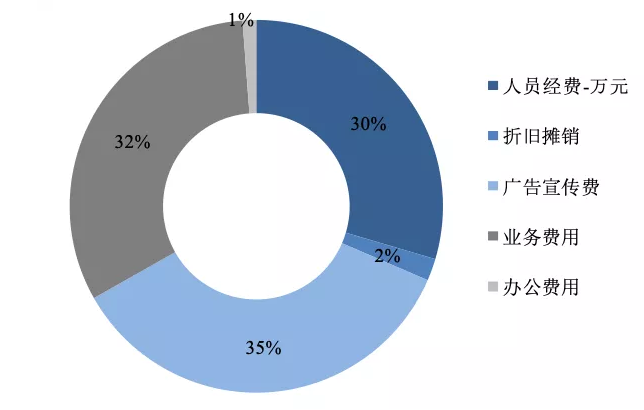

不過相比安井,三全的凈利率比較低,主要是由于2C渠道要求較高的市場費用投放(新品進場費、合同費、促銷廣告費等),導致零售市場凈利水平偏低。

▼ 三全廣告宣傳費占銷售費用比例大

△數據來源:公司年報,國泰君安證券研究

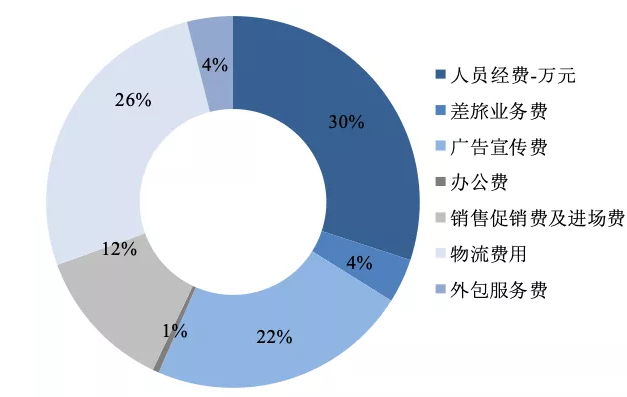

▼ 安井廣告宣傳費占銷售費用比例較小

△數據來源:公司年報,國泰君安證券研究

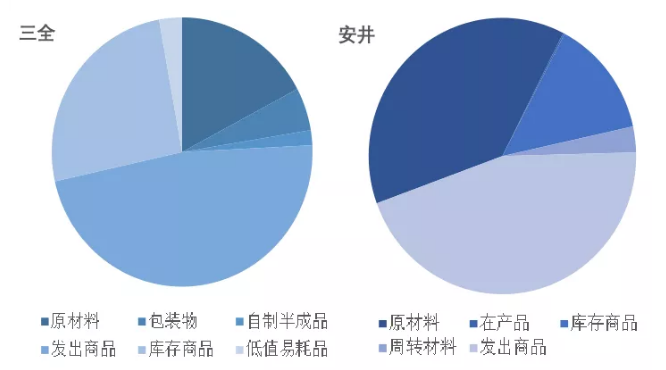

3、成本管控和運營效率:安井更嚴格。

原材料占安井庫存容量的34.5%,但在三全庫存結構中僅占17.2%,可以看出安井在原材料的成本管理上更嚴格,通過囤積低價原材料以防價格上漲。

另一方面,庫存商品在三全結構中占比25.7%,遠高于安井庫存結構中的12.5%,可以看出安井的運營效率和存貨周轉率更好。

▼ 安井成本管理更嚴格

原材料占存貨比例更高

△數據來源:公司年報,國泰君安證券研究

4、渠道擴張:三全更完善。

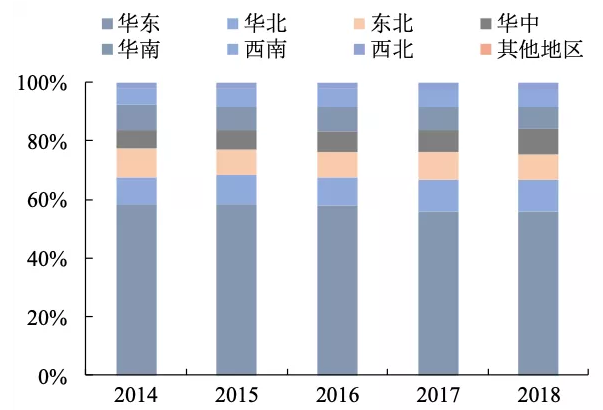

安井優勢區域是福建、華東、華南,其中華東區域收入占比過半,2013年占比68%,但隨著安井全國化的推進,近年來華東片區的收入比重有所下滑,未來除華東以外的區域占比有望逐步提升。

三全的大本營則在河南,較早在全國2C渠道實現布局,在全國市場拓展較為平均,長江以北區域占比略高于長江以南,且收入比例近兩年來有所提高。

▼ 安井逐漸從華東向其他區域推進

△數據來源:公司年報,國泰君安證券研究

▼ 三全在市場布局上較為完善

![1586224500392660.png U)1%IO]9QI%PI_SCOE{9ECF.png](/uploadfile/2020/04/07/1586224500392660.png)

△數據來源:公司年報,國泰君安證券研究

4、C端需求爆發,

打開行業窗口紅利期

事實上,早在疫情之前,中國新一代消費者對速凍食品就已經有了越來越高的接受度。而餐飲連鎖的高速發展和家庭烤箱等滲透率的不斷提高,無疑給整個速凍食品行業帶來了新的變量。

各大速凍食品廠商已經看到了其中的機會。

如安井提出的“餐飲流通渠道為主、商超電商渠道為輔”的渠道策略組合模式,幫助它在激烈的行業競爭中趕上了三全、思念等行業巨頭。

三全、思念等公司也陸續推出了像速凍蛋撻、油條、餡餅等新產品,進一步提高市場份額。

值得留意的是,國家消費內需拉動政策、單身經濟、冷鏈物流以及外賣平臺,都給速凍行業帶來了前所未有的紅利。

對于整個速凍行業來說,現在或許到了可以祭出那句話的時候——“在中國,所有的食品,都值得用速凍技術重做一次。”

30000+

三萬家凍品經銷商5000+

五千家凍品上下游企業10億+

交易額10億